Es gab in den letzten Tagen kein anderes Thema als das neue Konjunkturpaket der Bundesregierung. Mit einer Herabsenkung der Mehrwertsteuer sollen die Wirtschaft wieder angekurbelt und vor allem Verbraucher dazu gebracht werden, wieder mehr Käufe tätigen. Zeitlich befristet wird der Mehrwertsteuersatz einheitlich gesenkt. Aus den bislang geltenden 19% werden 16% und die bisherigen vergünstigten 7% (z. B. für Lebensmittel) werden auf 5% abgesenkt. Die Senkung gilt ab 1. Juli 2020 und ist bis zum 31. Dezember 2020 befristet.

Natürlich müssen die Neuerungen auch in die Tat, sprich den Shop, umgesetzt werden. Anhand unserer Checkliste können Händler sich bis Ende Juni mit den Änderungen vertraut machen und sie zum Stichtag umsetzen.

Fahrplan für den Check-Up im Shop

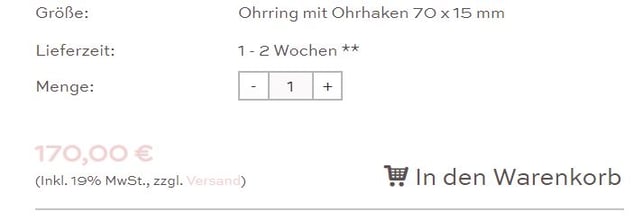

1. Mehrwertsteuerhinweis am Preis

Wegen der Preistransparenz gegenüber Verbrauchern müssen Online-Händler auf einiges achten. Dazu gehört auch die Pflicht, anzugeben, ob in dem Produktpreis die gesetzliche Mehrwertsteuer inklusive ist. Diese Angabe hat im Grundsatz stets dort zu erfolgen, wo mit dem Preis geworben wird.

Viele Händler haben hier keinen Hinweis auf die konkrete Höhe des enthaltenen Mehrwertsteuersatzes und müssen daher im Frontend bei der Preisdarstellung nichts ändern.

Soweit aber tatsächlich eine Darstellung nach nachfolgendem Beispiel im Shop erfolgt, muss die Höhe des Mehrwertsteuersatzes angepasst werden:

Händler sollten sich in ihrem Shop noch einmal genau umsehen und die Angaben aktualisieren, denn üblicherweise wird an vielen Stellen mit Preisen geworben:

- auf den Übersichtsseiten,

- in den Artikeldetailseiten,

- auf Bannern und Templates

- in Buy Boxen (z. B. Bestseller, Angebote, o. ä.)

Dazu muss entweder der Prozentsatz (im Backend) aktualisiert werden oder der Einfachheit halber, weil die Mehrwertsteuersenkung nur befristet ist (s. o.) und Ende des Jahres wieder zurückgestellt werden muss, auf eine allgemeine Formulierung wie „inkl. MwSt.” zurückgegriffen werden. Zur Sicherheit sollte dann die Anzeige im Frontend überprüft werden.

Praktische Umsetzung: Die Lösungs- und Umsetzungsmöglichkeiten sind hier so vielfältig wie die Shopsysteme am Markt. In einigen Fällen müssen Händler gar nichts tun, weil sie schlicht und ergreifend keinen Änderungsbedarf haben (s.o.). In anderen Fällen passiert die Umstellung zentral und automatisch über die Shopsoftware. Wieder andere müssen noch selbst Hand anlegen.

Wir haben hierzu bereits Feedback der bekanntesten Shopsysteme eingeholt. Dort wird gerade mit Hochdruck an der Umstellung gearbeitet. Viele Shopsysteme werden ihre Händler noch einmal direkt kontaktieren und über die erforderlichen technischen Schritte, die zur Änderung notwendig sind, informieren. Sei es über Sondermailings, Webinare oder FAQs, kein Händler wird im Regen stehen gelassen.

2. Änderungen in der Preisstruktur

Die Änderungen des erhobenen Mehrwertsteuersatzes haben natürlich noch eine ganz andere Frage hervorgerufen: Müssen oder dürfen die gesenkten Mehrwertsteuern nun zu den Kunden durchgereicht werden und sind damit Änderungen bei den Bruttopreisen erforderlich?

Derzeit geht man nicht davon aus, dass die gesenkten Mehrwertsteuersätze auch an den Kunden weitergegeben werden müssen. Es besteht also kein Zwang. Gleichwohl soll die Senkung der Steuern aber gerade die Wirtschaft und insbesondere die Kaufkraft stärken. Eine Senkung der Bruttopreise ist daher durchaus gewollt und gewünscht. Das hat jedoch zur Folge, dass Händler hier die Preise neu und anders kalkulieren müssen und dies im Shop im Backend so umsetzen müssen.

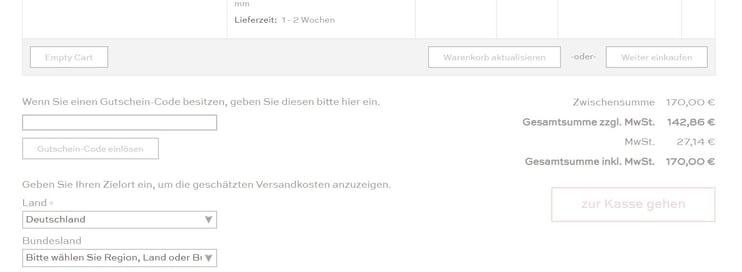

3. Warenkorb & Bestellablauf

Neben den Angaben zum Preis befinden sich vor allem in in diesem Fall in jedem Shop im Bestellablauf Informationen zur Mehrwertsteuer.

Der Anfang des Bestellvorgangs wird mit dem Einlegen in den Warenkorb markiert: Hier wird meist die Gesamtsumme ohne Mehrwertsteuer (Nettopreis), sowie der konkrete anteilige Steuersatz aufgeschlüsselt. Dabei müssen, soweit vorhanden, auch die konkrete Prozentsätze mit angepasst werden. Hier ist also in Abhängigkeit vom Shopsystem zum einen eine Anpassung im Frontend, sowie die neue korrekte Berechnung im Backend sicherzustellen.

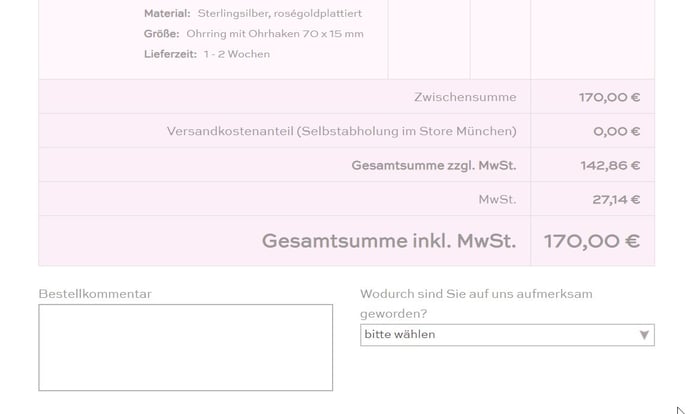

Und genau diese Umbauarbeiten sind auch für die Bestellübersichtsseite zu adaptieren, da auch hier üblicherweise Nettopreise sowie der konkrete anteilige Steuersatz ausgewiesen werden.

Auch hier gilt das oben Gesagte: Viele Shopsysteme arbeiten gerade an den Änderungen und werden ihre Händler zeitnah kontaktieren und über die notwendigen technischen Schritte, die zur Änderung notwendig sind, informieren. Ein pauschales Strickmuster lässt sich daher an dieser Stelle nicht mitteilen.

4. Bestell- und Auftragsbestätigung

Nach einer Bestellung im Online-Handel ist eine Bestell- und Auftragsbestätigung Pflicht. Auch in dieser Mail tummeln sich als Bestellzusammenfassung Angaben zu den Preisen und unter Umständen ebenfalls noch einmal der Nettopreis sowie der konkrete anfallende Mehrwertsteuersatz. Händler müssen auch diese Mails daher neu formulieren.

5. Rechtstexte

Auch in den Rechtstexten kann es Anpassungsbedarf geben, wenn dort konkrete Hinweise zur Steuer gemacht werden. Viele erstellte AGB und Kundeninformationen enthalten lediglich allgemeine Hinweise, dass die in den jeweiligen Angeboten angeführten Preise alle Preisbestandteile einschließlich aller anfallenden Steuern enthalten. Soweit Händler jedoch auf den konkreten Mehrwertsteuersatz hinweisen, muss eine Anpassung erfolgen. Die betroffenen Webseitenbetreiber setzen sich dazu mit dem Ersteller der Rechtstexte, z. B. dem Rechtsanwalt, in Verbindung, um keine neuen Fehler zu provozieren.

Händlerbund-Mitglieder müssen nichts weiter tun. Die Rechtstexte bleiben betreffend die Mehrwertsteuersenkung unverändert bestehen, da kein konkreter Prozentsatz genannt ist.

6. FAQ & Hilfe-Seiten

FAQs sind für den Kunden ein beliebter Anlaufpunkt, um sich schnell über wichtige Fragen zum Online-Shop zu informieren. Ich habe einen Gutscheincode. Wie kann ich ihn verwenden? Wie kann ich für meine Bestellung bezahlen? Wie kann ich meine Ware umtauschen? Beliebte Fragen, unter denen sich vielleicht auch die Frage nach dem Bruttopreis befinden kann.

Händler sollte hier noch einmal nachsehen, ob sich auf einer FAQ- oder Hilfe-Seiten solche Angaben zur konkreten Höhe der Mehrwertsteuer befinden und diese ändern.

Tipp: Erfahrungsgemäß werden bei der doppelten Ausführung oft Widersprüche zu den Rechtstexten erzeugt, was eine unnötige Fehlerquelle schafft. Hier sollte am besten eine Umformulierung stattfinden, dass der jeweilige „gesetzliche” Mehrwertsteuersatz in den Preisen enthalten ist, ohne eine konkrete Zahl zu nennen.

7. Rechnungen

Die Erstellung oder Übersendung einer Rechnung lässt grundsätzlich keine Rechte oder Pflichten entstehen. Eine Forderung entsteht bzw. wird im Zweifel schon mit Vertragsschluss fällig. Einer gesonderten Rechnung bedarf es dazu nicht. Dennoch erstellen sehr viele Online-Händler ungefragt eine Rechnung über den Kauf und übersenden sie entweder elektronisch oder durch Beilage in der Warensendung.

Durch die geänderte Mehrwertsteuer entsteht natürlich auch auf den ausgestellten Rechnungen Änderungsbedarf. Hierzu halten Online-Händler nun ebenfalls Rücksprache mit ihrem Warenwirtschaftssystem, dem Buchhaltungssystem oder dem Steuerberater.

Wenn Bestellungen, die unter Berücksichtigung des alten Steuersatzes erstellt wurden, erst nach der Änderung des Steuersatzes ausgeführt werden, haben die Händler die Möglichkeit die Bestellung zu editieren. Dadurch wird automatisch eine Neuberechnung auf Basis des dann aktuellen Steuersatzes angestoßen.

8. Plattformen

Die großen Plattformen Amazon, Ebay und Real haben wir ebenfalls betreffend die Änderungsmöglichkeiten und -pflichten angefragt. Derzeit liegt uns noch keine konkrete Antwort vor. Wir werden diese Informationen aber selbstverständlich mit allen Händlern teilen, sobald Amazon, Ebay und Real hier konkrete Informationen herausgeben.

Werbeaktionen zur Steuersenkung

Einige Händler wollen ihren Kunden nun noch ein kleines bisschen mehr bieten als die Konkurrenz, die lediglich die Bruttopreise durch die geringere Mehrwertsteuer nach unten korrigiert. In der Vergangenheit gab es beispielsweise immer mal wieder Werbeaktionen der großen Elektro- oder Möbelhändler, in welcher den Kunden die Mehrwertsteuer unmittelbar nach der Heraufsetzung der Mehrwertsteuer von 16 auf 19% ganz geschenkt wurde.

Tatsächlich ist eine Werbung mit der „Nur heute ohne 19 % Mehrwertsteuer" geworben wird, am Tag nach einer Mehrwertsteuersenkung zulässig (Bundesgerichtshof, Urteil vom 31. März 2010, Az.: I ZR 75/08).

Update – Information des Bundesministeriums der Wirtschaft

Das Bundesministerium der Wirtschaft beschäftigt sich in einem aktuellen Schreiben an die Preisbehörden mit der Frage, ob bei pauschalen Rabatten, die wegen der Mehrwertsteuersenkung über den entsprechenden Zeitraum Käufern gegeben werden, auch die Preisauszeichnung der einzelnen Produkte an diesen Rabatt angepasst werden muss.

Wie das Ministerium mitteilt, können Händler hier grds. auf die Ausnahme der Preisangabenverordnung zu Pauschalrabatten nutzen.

Wann müssen die nachfolgenden Änderungen im Shop umgesetzt werden?

Für die Absenkung der Steuern aus dem Koalitionspaket gibt es nach derzeitigem Kenntnisstand keine Übergangsfrist. Die Änderungen müssen daher zum 1. Juli 2020 0.00 Uhr erfolgen.

Mit dem Mehrwertsteuer-Check im HB Performance Check können Händler ihren Shop auf veraltete Mehrwertsteuersätze durchsuchen und entsprechend aktualisieren, bevor es zu Problemen kommt.

Der Händlerbund hilft!

Viele Händler hat die Coronakrise ordentlich beschäftigt. Nun kommt die nächste Änderung auf Händler zu und damit neue Gefahren und Rechtsunsicherheiten. Händlerbund-Mitglieder können nach dem Umbau gerne eine Überprüfung ihres Shops in Anspruch nehmen, ob alle Umbaumaßnahmen in Bezug auf die Mehrwertsteuersenkung abmahnrisikofrei umgesetzt wurden.

Soforthilfe bei Abmahnung

- Abmahnsichere Rechtstexte in 8 Sprachen

- Kompetente Rechtsberatung inkl. Produktsicherheitsverordnung (GPSR) via E-Mail und Telefon

- Vertretung im Abmahnfall – auch rückwirkend & bei Selbstverschulden**

- Shop-Tiefenprüfung und Käufersiegel-Zertifizierung

- Sofortschutz durch erweiterte Garantie für einen Shop für Professional-Mitglieder