Warum braucht die Mehrwertsteuersystemrichtlinie Quick Fixes?

Mit den Quick Fixes will die EU die Einhaltung der Mehrwertsteuerrichtlinien für Händler erleichtern und gleichzeitig die Compliance steuerpflichtiger Unternehmen erhöhen. Die Hauptprobleme, die durch die Quick Fixes gelöst werden sollen sind:

- Verlust durch Betrug

Den Mitgliedstaaten gehen jährlich beträchtliche Summen verloren, die den Haushalten nicht zur Verfügung stehen.

- Kosten für Unternehmen und Händler

Zum Teil entstehen durch die Einhaltung der Gesetze bei grenzüberschreitenden Handel erhebliche Kosten für Unternehmen.

- Kompliziert und uneinheitlich

Die Richtlinienänderung soll zur Vereinfachung und Vereinheitlichung im EU-Raum führen.

Quick-Fix 1: Umsatzsteuer-Identifikationsnummer

Bei der innergemeinschaftlichen Lieferung handelt es sich um einen Steuerbefreiungstatbestand. Voraussetzung ist, dass ein Unternehmen eine Lieferung an einen anderen Unternehmer in einem anderen Mitgliedstaat tätigt (B2B-Geschäft). Die Umsatzsteuer wird dann im Ziel-Staat abgeführt. Quick-Fix 1 soll nun eine neue Voraussetzung schaffen: Die Umsatzsteuer-ID muss vor der Steuerbefreiung geprüft werden.

Quick-Fix 2: Innergemeinschaftliche Lieferung

Bezüglich dieser innergemeinschaftlichen Lieferung hat jeder Mitgliedstaat seine eigenen Voraussetzungen geschaffen. Das gilt auch bei dem Belegnachweis: Diesen Belegnachweis muss der Unternehmer führen, um die innergemeinschaftliche Lieferung nachzuweisen. Er muss also beweisen, dass die Lieferung tatsächlich in einen anderen Mitgliedstaat geliefert wurde und so seinen Anspruch auf Steuerbefreiung belegen. Wie dieser Beleg auszusehen hat, soll nun einheitlich geregelt werden.

Beispiel 1: Unternehmer veranlasst Lieferung zum Kunden

Um die Lieferung an einen Kunden in einem anderen Mitgliedstaat nachzuweisen, hat der Unternehmer nun zwei Möglichkeiten:

- Zwei Belegnachweise der Kategorie 3a (zum Beispiel: unterzeichneter CMR-Frachtbrief, Konnossement, Luftfrachtrechnung, Rechnung des Beförderers)

- Je ein Belegnachweis der Kategorie 3a und 3b (andere Dokumente, die die Bezahlung der Beförderung oder den Versand belegen, wie etwa: von einem Lagerinhaber ausgestellte Quittung über den Wareneingang)

Beispiel 2: Der Kunde holt Ware beim Unternehmer ab

Hier wird zum Nachweis über die innergemeinschaftliche Lieferung eine schriftliche Erklärung des Erwerbers benötigt. Aus dieser muss hervorgehen, dass die Gegenstände vom Erwerber selbst oder auf Rechnung des Erwerbers durch einen Dritten befördert wurden. Auch das Zielland muss in der Erklärung benannt sein. Inhalt sind also:

- Das Ausstellungsdatum

- Name und Anschrift des Erwerbers

- Menge und Art der Gegenstände

- Ankunftsdatum und -ort der Gegenstände

- Bei Lieferung von Fahrzeugen die Identifikationsnummer des Fahrzeugs

- Die Identifikation der Person, die die Gegenstände auf Rechnung des Erwerbers entgegennimmt

Quick-Fix 3: Neuregelung von Konsignationslagern

Bei einem Konsignationslager handelt es sich um das Warenlager des Verkäufers, welches sich aber in der Nähe zum Kunden befindet. Das Besondere hierbei ist, dass die Ware bis zur Abholung durch den Kunden im Eigentum des Verkäufers verbleibt. Erst mit dieser Abholung gilt die Ware als geliefert und wird umsatzsteuerpflichtig. In Deutschland war es bis zum 31.12.2019 so geregelt, dass zwar die Lieferung an ein solches Lager prinzipiell steuerfrei ist; die Warenentnahme jedoch nicht. Quick-Fix 3 regelt, dass die Lieferung über ein Konsignationslager wie eine durchgehende, steuerbefreite Lieferung behandelt wird, sofern der Kunde die Ware innerhalb von 12 Monaten entnimmt. Diese Steuerbefreiung ist an weitere Voraussetzungen geknüpft:

- Die Ware wird mit dem Ziel in ein solches Lager in einem anderen Mitgliedstaat geliefert, damit sie dort anschließend entnommen wird.

- Es besteht ein Vertrag über ein solches Konsignationslager.

- Der Lieferant hat im Abgangsland, also im Ausgangsland, eine Umsatzsteuer-ID und verfügt im Bestimmungsland über keinen Sitz oder Betriebsstätte.

- Der Abnehmer der Ware ist bereits zum Zeitpunkt der Lieferung in das Lager bekannt und verfügt in dem Zielland über eine Umsatzsteuer-ID.

- Die besonderen Aufzeichnungspflichten werden erfüllt. Dazu gehört zum Beispiel ein Register der Abnehmer, der Ware und so weiter.

- Der Lieferant meldet in einer Zusammenfassung den Umsatz aus dem Konsignationslager.

- Die Waren müssen innerhalb von 12 Monaten nach Lieferung aus dem Lager entnommen werden.

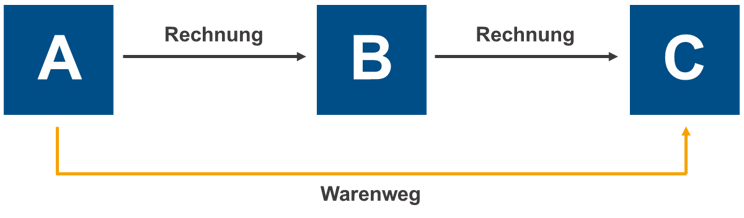

Quick-Fix 4: Regelungen zu Reihengeschäften

Ein Reihengeschäft bezeichnet die Lieferung eines Gegenstands, bei der mindestens drei Personen über denselben Gegenstand Umsatzgeschäfte abschließen. Dies ist beispielsweise dann der Fall, wenn ein Kunde etwas bei einem Unternehmer bestellt. Dieser Unternehmer erwirbt die Ware wiederum bei seinem Lieferanten, lässt diese aber ohne Umwege direkt an den Kunden liefern.

Durch Quick-Fix 4 werden Reihengeschäfte nun erstmals in der Mehrwertsteuersystemrichtlinie erfasst. Allerdings wird nur der Fall geregelt, bei dem der Zwischenhändler die Ware vom ersten Lieferanten an den letzten Abnehmer liefert. In diesem Fall gilt die Lieferung des ersten Unternehmers als bewegte und potenziell steuerfreie Lieferung. Nicht geregelt sind beispielsweise Konstellationen, bei denen der letzte Abnehmer die Ware abholt.

Was muss ich als Online-Händler jetzt tun?

Die Regelung sind für solche Händler interessant, die in ihrer Tätigkeit als Unternehmen Ware an ein anderes Unternehmen in einem anderen Mitgliedstaat (B2B-Geschäft) versenden. Um die neuen Pflichten zu überblicken und die neuen Regelungen optimal für sich nutzen zu können, empfehlen wir Händlern, sich steuerrechtlich beraten zu lassen. Hier kann der Steuerberater weiter helfen.

Geschrieben von

Redaktion

War dieser Ratgeber hilfreich?